Howard Marks, uno de los gestores y escritores de inversión más famosos del mundo, escribía a finales de 2001 uno de sus artículos más importantes: “You Can’t Predict, You Can Prepare”.

Este famoso inversor, gran escéptico en hacer predicciones sobre el futuro, explicaba detalladamente como los ciclos en el mercado y la economía son inevitables: las mismas razones que justifican un ciclo son las que crean las dinámicas para su reversión. Y aunque no podamos predecir cuándo ocurrirán, sí que podemos intentar saber dónde nos encontramos en el ciclo, que implica a futuro, y prepárarnos para ello.

Un gran ejemplo es el ciclo en el crédito: después de un período de prosperidad, las rentabilidades de créditos anteriores son grandes, el capital y el optimismo aumenta, la aversión al riesgo disminuye, con lo que cada vez más instituciones quieren prestar más capital. Esta mayor competencia para prestar se traduce en una bajada de la rentabilidad demandada a los proyectos (bajando el tipo de interés, o bajando los estándares de créditos). En un extremo, se financian proyectos que no merecen ser financiados y se termina destruyendo capital. Los peores créditos, se hacen en las mejores de las condiciones.

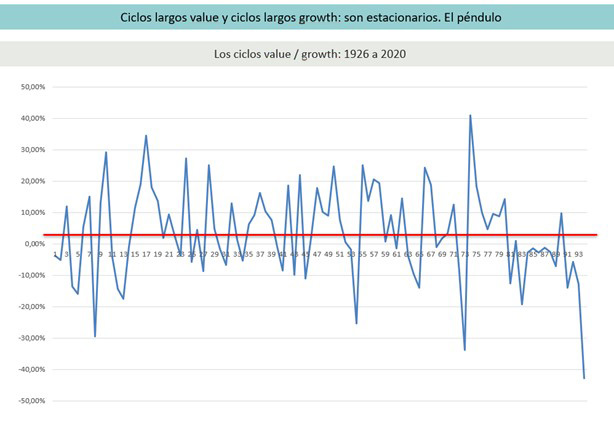

Otro punto importante para destacar es que los movimientos del mercado e incluso de los ciclos se parecen mucho a los movimientos de un péndulo. Aunque el punto medio del péndulo describe la posición “de media” del mismo, realmente pasa muy poco tiempo allí. En lugar de esto, casi siempre se mueve de un extremo a otro. Cuando la posición del péndulo está en un extremo, es inevitable que tarde o temprano se mueva hacía el otro. De hecho, es el movimiento o impulso hacia un extremo del péndulo, el que provoca la energía para su vuelta al otro.

¿Pero qué son realmente estos factores value o growth del que todos los inversores hablan? Primero es importante aclarar la diferencia de ambos.

Mayoritariamente, las empresas value son empresas cuyo valor bursátil es bastante similar al valor contable, es decir, su valor bursátil es parecido o refleja bastante el pasado y el presente de la empresa. Mientras que las empresas growth son aquellas empresas cuyo valor bursátil no tiene nada que ver con el valor contable, explicado por unas expectativas de futuro muy positivas, ya sea por crecimiento esperado o por activos intangibles.

Muchas veces se confunden realmente estos factores: no se trata de que hay unas empresas que crecen más (growth), otras que crecen menos (value) y por ello unas se pagan más que otras. Es totalmente lógico que se pague más por una empresa que crece más que otra. El factor value/growth no tiene que ver con nada de esto, sino con las expectativas del mercado sobre el crecimiento de estas empresas y cuanto están dispuestos a pagar por estas expectativas.

Hay períodos donde el mercado es más propenso a pagar mucho por las expectativas de futuro y hay otros que es más realista. Estos son los diferentes ciclos que hemos comentado antes. En los últimos años, ha habido tanto ciclos largos Growth como ciclos largos value.

Tal y como se demuestra en los gráficos, después de muchos años de ciclo growth, acentuado aún más por la COVID-19, llegó el anuncio de la vacuna de Pfizer y el péndulo empezó a girar de nuevo hacía un ciclo value. En ese momento, las diferencias en valoraciones entre acciones value y growth estaban en máximos.

Aunque nunca se sabe cuánto va a durar la rotación o el ciclo value, éstos suelen ser de varios años, tal y como hemos visto antes. Sabemos que una vez empieza la rotación, o el nuevo ciclo, estos suelen seguir un tiempo, ya que normalmente no sólo vuelven al punto medio, sino que va de un extremo a otro, (de growth a value o de value a growth) por eso se dice que es como un péndulo o sigue un movimiento pendular.

Inflación, tipos de interés y el ciclo value

Todo ello tiene especial sentido en un entorno macroeconómico de inflación y de subidas de tipos de interés, muy correlacionados con el factor value/growth.

Para encontrar el valor de una empresa, se actualiza a presente los flujos de caja futuros (beneficios) que ésta generará, con una tasa de descuento, lo que provoca un “castigo” a los flujos más alejados del presente, tanto por incertidumbre como por el elevado tiempo hasta que se producen. Por ende, como más grande sea esta tasa, mayor será el castigo a los flujos más alejados del presente.

Esa tasa de descuento parte de los tipos de interés en el mercado. En un escenario de tipos 0, el que teníamos hasta ahora, la tasa de descuento era menor, por lo que las empresas growth se veían beneficiadas debido a que los flujos extraordinarios esperados que justifican sus elevadas valoraciones son muy a futuro.

Sin embargo, en un escenario de subidas de tipos como el actual, las acciones growth son las más perjudicadas, ya que sus valoraciones se tienen que ajustar por tasas de descuento mayores. Por este motivo, vemos una correlación muy fuerte entre las subidas de tipos de interés y el value, comportándose este último muchísimo mejor que el growth.

A largo plazo el value lo hace mejor que el growth

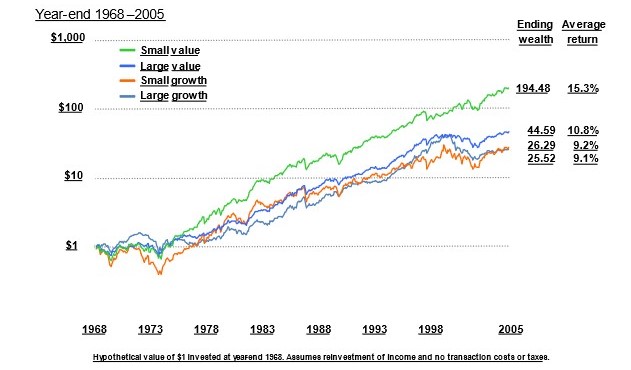

Lo que sí sabemos es que, a largo plazo, ser más realista e invertir en value da más rentabilidad que invertir en growth. Ello se demuestra en el famoso gráfico del profesor Roger G. Ibbotson sobre rentabilidades a largo plazo por factores.

La explicación a esta mayor rentabilidad a largo plazo del value en contra del growth se debe, probablemente, al comportamiento de los inversores. En épocas de ciclos muy growth, las expectativas sobre el crecimiento de las empresas llegan hasta tal punto que se pierde la disciplina de valoración y simplemente se compra porque está de moda y esperas venderlas a otro que esté dispuesto a pagar más (“trend-following”). Cuando esta euforia o ciclo termina, haber comprado algo mucho más caro de lo que realmente vale te lleva al riesgo de una pérdida permanente de capital. Por el otro lado, ser más realista e intentar comprar algo por un precio menor a su valoración limita más ese riesgo a largo plazo.

Evidentemente, esto solo es una teoría, en la práctica hay excepciones en ambos factores, ya que no es fácil ni totalmente objetivo delimitar el factor exacto de una empresa. No obstante, está claro es que a largo plazo se impone ser realista.

El GVC Gaesco Value Minus Growth, FI

Como decía Howard Marks, intentando analizar en qué punto nos encontrábamos del ciclo y para prepararnos para el futuro, en la gestora de GVC Gaesco creamos el fondo GVC Gaesco Value Minus Growth, FI en mayo de 2021.

Este fondo se quiere beneficiar de este movimiento pendular, de un extremo a otro, en este caso, del extremo growth hacia el extremo value, puesto que consideramos que estamos en el principio de una rotación que aún le queda muchísimo recorrido.

Se trata de un fondo market neutral, por lo que no tiene exposición a mercado neta. Sólo quiere representar la diferencia entre el comportamiento del value contra el growth. Para ello, está invertido en 25 acciones value en todo el mundo (mayormente Europa) en el mismo porcentaje que está corto en índices growth como el índice NASDAQ. Cabe recordar que invertir en corto significa que hay un beneficio cuando cae el activo, por lo que, en este caso, el fondo se beneficiará si suben las acciones value o si baja el índice growth.

En la práctica, ¿cómo se puede comportar el fondo? Por ejemplo, si el value sube un 10% y el growth sube un 5%, este fondo subirá un 5%. Si el value cae un 10% mientras que el growth cae un 15%, aunque en general los mercados hayan caído, este fondo subirá un 5% igualmente. En caso contrario, si el growth sube más que el value, como ha sido el caso de los últimos años, el fondo caerá independientemente de lo que hayan hecho los mercados.

La rotación de un extremo a otro del péndulo tan sólo ha empezado

La rotación que estamos viendo este año 2022, en un momento donde en general los índices mundiales de acciones están en negativo, permite que el fondo lleve ya un +15%, debido a que el growth ha caído mucho más que el value, estando este último positivo.

No queremos pretender prever el futuro, ni decimos que sea fácil convivir con los ciclos, de hecho, cuando creamos el fondo justamente vino un periodo muy growth perjudicando así la rentabilidad de este. Llegar demasiado pronto también es errar, aunque consideramos que, a largo plazo, bate seguro al riesgo de hacerlo demasiado tarde.

No sabemos si la rotación seguirá tan fuerte como hemos visto estos 2 primeros meses, de lo que sí estamos convencidos es que, analizando la situación del ciclo donde nos encontramos, creemos que la rotación de un extremo a otro del péndulo tan sólo ha empezado y este fondo es una buena manera de prepararse para ello.

GVC Gaesco Value Minus Growth, FI

Aviso legal: Se encuentra a disposición de los usuarios en la Web un informe completo para cada Fondo de Inversión en el que podrá encontrar, entre otras, información respecto a rentabilidades históricas obtenidas con anterioridad a un cambio sustancial de la política de inversión de la IIC, series de rentabilidades históricas anualizadas, detalle de los riesgos asociados a la inversión en IIC… Los fondos de inversión implican determinados riesgos (de mercado, de crédito, de liquidez, de divisa, de tipo de interés, etc.), todos ellos detallados en el Folleto y en el documento de Datos Fundamentales para el Inversor (DFI). La naturaleza y el alcance de los riesgos dependerán del tipo de fondo, de sus características individuales, de la divisa y de los activos en los que se invierta el patrimonio del mismo. En consecuencia, la elección entre los distintos tipos de fondos debe hacerse teniendo en cuenta el deseo y la capacidad de asumir riesgos del inversor, así como sus expectativas de rentabilidad y su horizonte temporal de inversión.

La información contenida en el site tiene finalidad meramente ilustrativa y no constituye ni una oferta de productos y servicios, ni una recomendación u oferta de compra o de venta de valores ni de ningún otro producto de inversión, ni un elemento contractual. Tampoco supone asesoramiento legal, fiscal, ni de otra clase y su contenido no debe servir al usuario para tomar decisiones o realizar inversiones. Los fondos de inversión pueden ser productos de riesgo elevado y que no resultan adecuados para todos los clientes, por consiguiente, no pretende inducir al usuario a operaciones inadecuadas mediante la puesta a su disposición de servicios o accesos a operaciones y mercados que no responden a su perfil de riesgo. Las rentabilidades pasadas no garantizan en modo alguno los resultados futuros. La tributación de los rendimientos obtenidos por partícipes dependerá de la legislación fiscal aplicable a su situación personal y puede variar en el futuro.