Los mercados de Renta Fija presentan una relación directa e intrínseca con la evolución de los tipos de interés.

Desde las decisiones que tomen los bancos centrales hasta las expectativas de crecimiento económico e inflación pueden influir en los movimientos de los tipos de interés y estos, a su vez, en la evolución de los rendimientos que ofrezcan los bonos para inversores en Renta Fija.

Lo más importante para poder entender cómo afecta el comportamiento de los tipos de interés a los bonos y a la rentabilidad que obtiene un inversor que tiene en su cartera este tipo de productos, es tener claro dos conceptos: relación inversa entre precio de los bonos-movimiento de los tipos de interés y estructura de la curva de tipos de interés y sus movimientos.

Respecto al primer concepto, el funcionamiento es sencillo, el precio al que compramos un bono se mueve en sentido inverso al que lo hacen los tipos de interés. Esto sucede básicamente porque un bono son una serie de flujos futuros (cupones que paga con distinta frecuencia y devolución del principal invertido a vencimiento) y para calcular su precio, lo que se hace es traer a valor presente estos flujos aplicando el tipo de interés que haya en ese momento. Por tanto:

- Subidas de tipos de interés: Al subir el tipo de interés con el que traigo a valor presente los flujos del bono, dichos flujos futuros valen menos, y por ello, baja el precio de los bonos y su valor en la cartera.

- Bajadas de tipos de interés: Al bajar el tipo de interés con el que traigo a valor presente los flujos del bono, dichos flujos futuros valen más y por ello, sube el precio de los bonos y su valor en la cartera.

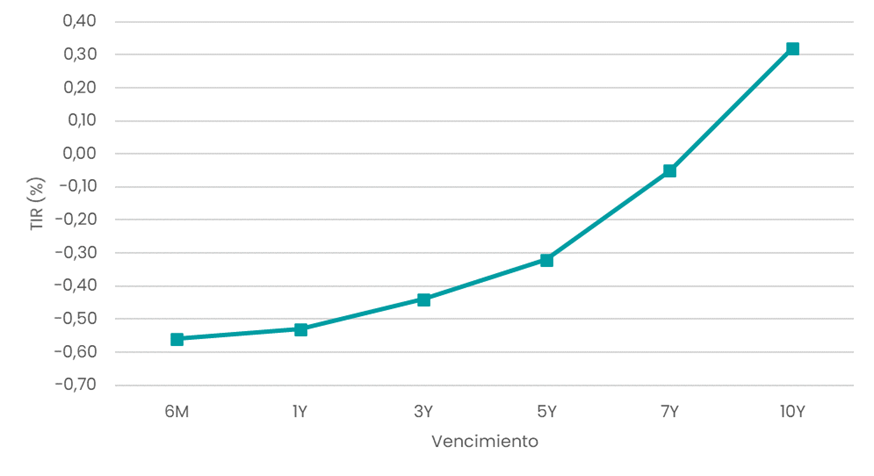

Respecto al segundo concepto, hay que tener en cuenta que los tipos de interés se conforman en una curva y cada uno de los tipos (puntos en la curva) son las TIR al contado que pagan bonos del gobierno que prácticamente no tienen riesgo de impago y que se distribuyen en distintos vencimientos a lo largo del tiempo. La base es que cuanto mas alejado en el tiempo, el tipo de interés es mayor, porque éste tiene que compensar al inversor por exponer su dinero a posibles variaciones en los tipos y por la prima de liquidez que le supone no disponer de su capital en un periodo de tiempo.

Estructura de curva de tipos de interés.

Estructura de curva de tipos de interés.

Fuente: Factset y Elaboración propia.

Para poder analizar los movimientos de la curva de una manera sencilla, tenemos que dividirla en dos: tramo corto de la curva (tipos de interés a corto plazo, hasta 1-2 años) y tramo largo de la curva (tipos de interés a largo plazo, a partir de 5 años más o menos).

Así pues, el tramo corto de la curva principalmente se mueve por expectativas de las decisiones de los bancos centrales con los tipos. Mientras que, el tramo largo se mueve principalmente por las expectativas de crecimiento e inflación que se anticipen en la economía.

De esta manera, podemos tener dos tipos de movimientos en la curva de tipos que hagan varían las TIR de los bonos: un movimiento paralelo desplazándose la curva en la misma dirección o un movimiento no paralelo moviéndose solo una de las dos partes de la curva o moviéndose ambas, pero no en la misma dirección.

Si el movimiento de la curva de tipos de interés es paralelo, estos suben o bajan relativamente al unísono y de una manera parecida, pero si el movimiento es no paralelo de la curva de tipos de interés, los tipos de interés a corto y a largo se mueven de manera distinta.

Así pues, analizamos los posibles movimientos de los tipos de interés a través de los dos tramos de la curva especialmente para el caso de un movimiento no paralelo que lo que hace es cambiar la forma de la curva, y con ello, los tipos en los distintos vencimientos que afectarán a la cartera de bonos de un inversor.

En el tramo corto de la curva:

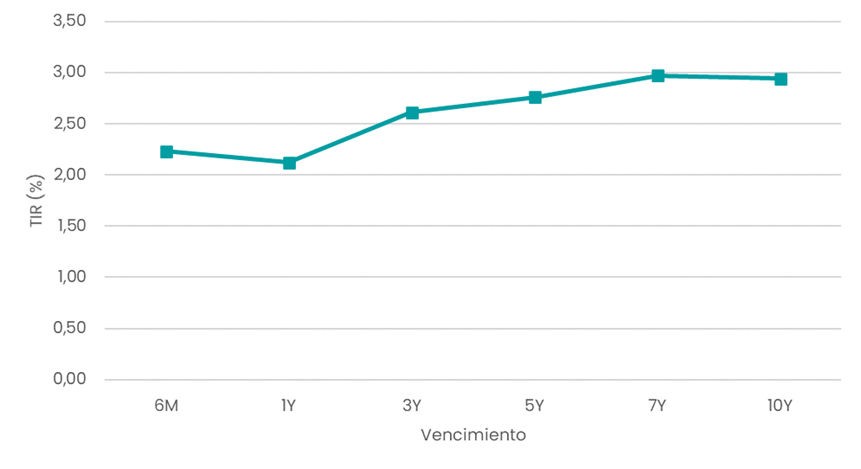

- Expectativas de subidas de tipos por parte del banco central para controlar la inflación, encarecer la financiación y ralentizar el crecimiento económico llevan al tramo corto de la curva a subir y, por tanto, a tipos de interés a corto plazo más altos → Aplanamiento de la curva de tipos de interés.

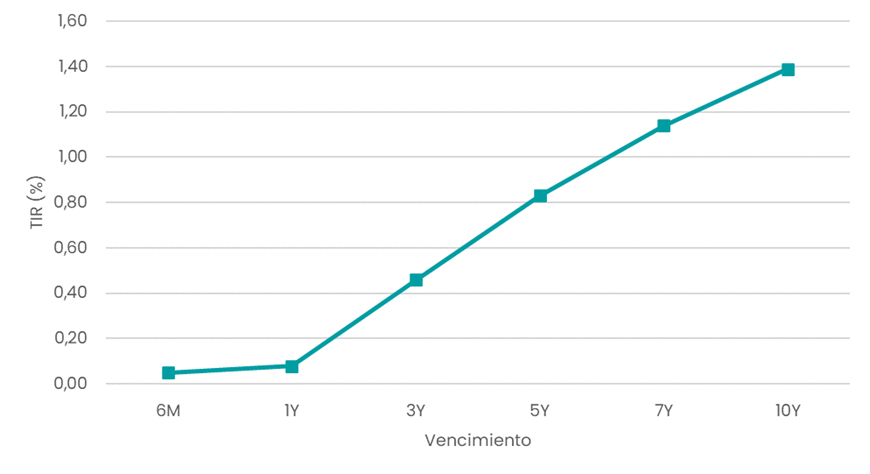

- Expectativas de bajadas de tipos por parte del banco central para fomentar el consumo, abaratar el coste de la deuda y potenciar el crecimiento de la economía llevan al tramo corto de la curva a bajar y, por tanto, a tipos de interés a corto plazo más bajos → Empinamiento de la curva de tipos de interés.

En el tramo largo de la curva:

- Cuando el crecimiento de la economía real es fuerte y se esperan altos niveles de inflación, los tipos a largo plazo suben anticipando dicho efecto y son más altos → Empinamiento de la curva de tipos de interés.

- Cuando el crecimiento en la economía real es débil o crece por debajo del ritmo que debería y se espera bajos niveles de inflación o incluso cierto riesgo de deflación, los tipos a largo plazo bajan anticipando dicho efecto y son más bajos → Aplanamiento de la curva de tipos de interés.

A continuación, podemos observar la estructura resultante de la curva de tipos cuando sucede alguna de las situaciones anteriores:

Empinamiento de curva de tipos de interés.

Empinamiento de curva de tipos de interés.

Fuente: Factset y Elaboración propia

Aplanamiento de curva de tipos de interés.

Aplanamiento de curva de tipos de interés.

Fuente: Factset y Elaboración propia

Contexto actual y posibles movimientos de tipos. ¿Cómo afectarían a los bonos dichas situaciones?

Así pues, una vez tenemos claro como se mueven los tipos, como puede variar la curva y por qué, podemos entrar a ver los posibles movimientos de tipos a través de la curva que puede haber como consecuencia del contexto actual en el cual se habla de inflación, crecimiento económico y posibles subidas de tipos en el horizonte y como afectan a los mercados de Renta Fija.

Actualmente el contexto macroeconómico consiste en un crecimiento económico ligado a la evolución del covid-19, una inflación alta que va de la mano de la fluctuación de los precios de las materias primas y los problemas en la cadena de suministro con un aumento de los costes en las empresas y los bancos centrales con dudas sobre como actuar.

Por tanto, ante este contexto, son dos las opciones que se contemplan como las más probables en los movimientos de los tipos de interés:

- Aplanamiento de la curva, subiendo tipos a corto plazo por expectativas de subida de tipos por parte del banco central para frenar la alta inflación existente si se considera que no es tan transitoria y los tipos a largo manteniéndose o bajando un poco reflejando esas expectativas de ralentización del crecimiento de la economía y reducción de la inflación en el medio-largo plazo.

- Empinamiento de la curva, manteniéndose bajos los tipos a corto plazo si no se anticipan subidas de tipos por parte de los bancos centrales porque la inflación se sigue considerando alta pero transitoria y que la economía necesita todavía “carta blanca” para continuar el crecimiento y recuperación de la demanda y los tipos a largo manteniéndose más altos o subiendo, reflejando esa retirada de estímulos por parte de los bancos centrales con la reducción de su programa de compras de bonos del gobierno lo cual deja de presionar las TIR de los bonos hacia abajo y unas expectativas de crecimiento relativamente fuerte en el medio-largo plazo.

Ambas posibilidades implican subidas de tipos de interés cuyo principal efecto es la caída de los precios de los bonos y, por tanto, afectaría de una manera negativa a los mercados de Renta Fija.

Aunque es cierto que, en función, del mayor o menor grado de sensibilidad de la cartera a variaciones de tipos de interés (se puede gestionar este riesgo), será mayor o menor el efecto que dichas subidas de las TIR de los bonos tengan sobre las carteras de los inversores en esta clase de activo.