Con la pandemia de COVID-19 dando sus últimos coletazos y la invasión de Rusia a Ucrania sin atisbo de finalizar, el gas se ha vuelto la materia prima de moda alrededor del mundo, pero sobre todo en Europa, donde su precio ha aumentado cerca de un 700% desde principios del año pasado, lo que ha llevado al viejo continente a replantear sus políticas contra el cambio climático en aras de evitar una crisis energética sin precedentes.

La guerra en Ucrania ha sido el catalizador de la crisis energética, ya que ha eliminado una parte crucial del suministro de la oferta global, primero por las sanciones impuestas por occidente a Rusia, pero luego, por la negativa de Rusia de suministrar gas a sus “enemigos”. Esto ha producido una auténtica estampida por parte de los países importadores para asegurar las reservas de gas natural licuado antes de la llegada del invierno en el hemisferio norte.

Uno de los países más afectados por esta reducción de la oferta es Alemania

Su política antinuclear y el proceso de descarbonización de su economía hicieron al país altamente dependiente del gas ruso y ahora, a causa de los cortes de suministro, hemos podido ver cómo su balanza comercial ha entrado en déficit por primera vez desde la década de los noventa. Actualmente, la potencia económica europea se enfrenta a una perspectiva sin precedentes que ha provocado que el gobierno alemán haya iniciado campañas de concienciación de la mano de la Unión Europea dirigidas a la población alemana para tratar de reducir el consumo de energía.

Todos estos factores han tenido un efecto devastador para la economía de la Unión Europea, que se ha visto fuertemente debilitada en contra de la americana, cuya moneda, el dólar, impulsada por una FED con un claro tono “Hawkish” desde principios de año y el carácter refugio de esta divisa, ha llevado al eurodólar a la paridad casi 20 años después.

Kevin Brook, director de ClearView Energy Partners LLC, una empresa de investigación con sede en Washington, cree que el gas se ha sumado al petróleo como la commodity que marca el devenir de la situación geopolítica mundial. “El mundo ahora está pensando en el gas como antes pensaba en el petróleo, y el papel esencial que desempeña el gas en las economías modernas y la necesidad de un suministro seguro y diverso se han vuelto muy visibles”, aseguraba en una entrevista concedida a Bloomberg.

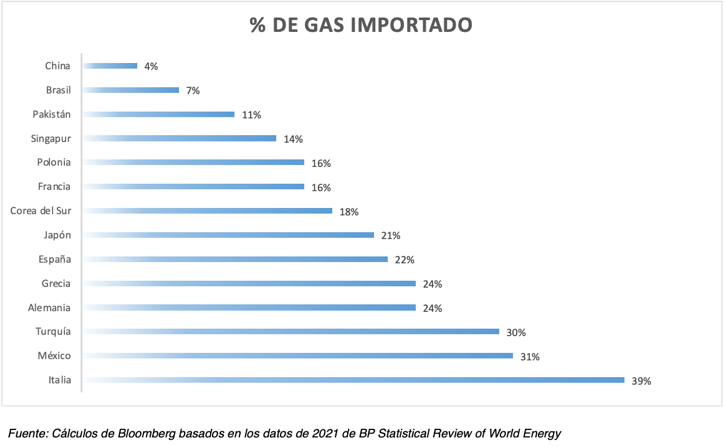

La transición hacia una economía más verde ha sido un punto clave en la agenda política de la mayoría de los países desarrollados durante la última década. La mayoría de ellos han querido usar el gas como sustituto de aquellas fuentes energéticas más contaminantes como el carbón, pero también de aquellas menos populares, como la nuclear. Esto ha hecho que muchos países se volvieran dependientes de potencias como Rusia para su suministro al no poseer ellos las reservas suficientes.

Con el incremento de la demanda, países como EE.UU. han querido asumir el rol de exportadores de gas natural licuado (GNL) rivalizando así con Qatar, el mayor exportador mundial. Para hacernos una idea de este nuevo boom de países exportadores, el pasado 2021, cuarenta y cuatro países importaron GNL, casi el doble que hace una década. Sin embargo, debemos tener en cuenta que el gas es mucho más difícil de desplazar por todo el planeta que el petróleo, tiene que ser licuado en plantas especialmente dedicadas a ello que actualmente escasean, sobre todo en Europa.

Para satisfacer esta nueva ola de demanda de países que anteriormente conseguían su gas del territorio ruso, se requerirá un aumento considerable de inversión en la oferta

Para satisfacer esta nueva ola de demanda de países que anteriormente conseguían su gas del territorio ruso y actualmente deben buscar nuevos proveedores, se requerirá un aumento considerable de inversión en la oferta. El pasado mes de junio, durante la reunión del G-7, se acordó respaldar las inversiones públicas en proyectos de gas, afirmando que son “necesarias en respuesta a la crisis actual”. Entre las necesidades urgentes de infraestructura destacan:

- Instalaciones de exportación: la necesidad de aumentar las reservas de gas natural licuado antes de la llegada del invierno está acelerando proyectos en América del Norte. En junio, Cheniere Energy Inc. dio luz verde a una expansión de la terminal en Texas. En Qatar, Exxon Mobil Corp. y Shell Plc se encuentran entre los gigantes de la energía con participación en un proyecto de 29.000 millones de dólares para impulsar las exportaciones de GNL. El aumento de los precios del gas incentiva la firma de nuevos contratos a largo plazo y ya hay multitud de nuevos proyectos para nuevas instalaciones de licuefacción en los Estados Unidos.

- Terminales de importación: estas terminales son clave para recibir y almacenar el gas que los distintos países importan. En Europa se han anunciado o acelerado planes para 20 terminales desde que comenzó la guerra de Ucrania. Por su parte, Alemania, que no dispone de terminales de GNL, ha asignado unos tres mil millones de dólares para fletar cuatro estaciones flotantes y conectarlas a la red del país. Se supone que la primera de ellas iniciará sus operaciones a finales de este año. Además, se han eliminado multitud de trabas burocráticas para que dichos proyectos salgan adelante con mayor velocidad, teniendo carácter de necesidad extrema para el país.

China, el principal comprador de gas licuado del mundo el año pasado (a pesar de que el porcentaje de gas que importa respecto al que consume es menor, las cantidades importadas son mucho mayores respecto a las de otros países como Italia o España), se encuentra ante uno de los mayores desarrollos que la industria haya presenciado: diez nuevas terminales de importación están programadas para entrar en funcionamiento en 2023 y la capacidad se duplicará aproximadamente en los próximos cinco años hasta 2027.

- Oleoductos: son necesarias estructuras para desplazar el gas desde el país receptor hacia el resto de los países cercanos, Europa dispone de una red de gaseoductos algo escasa. España, por ejemplo, tiene las mayores instalaciones de regasificación de Europa, pero solo tiene dos conexiones de oleoductos con Francia a través de los Pirineos.

- Petroleros: los astilleros de Corea del Sur, donde se construyen la mayoría de los petroleros de GNL del mundo, están viendo un aumento en los pedidos que los está dejando cortos de mano de obra cualificada. Se han visto obligados a buscar soldadores, electricistas y pintores en países como Tailandia e incluso han aumentado sus cuotas para los trabajadores inmigrantes.

A pesar de este aumento en la inversión, los resultados tardarán en llegar. Según Bloomberg Intelligence, se estima que para 2026 estas inversiones podrían satisfacer el 40% de la necesidad de gas de Europa, el doble que el año 2021, pero aún así la cifra queda lejos de suplir los volúmenes que Rusia suministraba hasta la fecha.

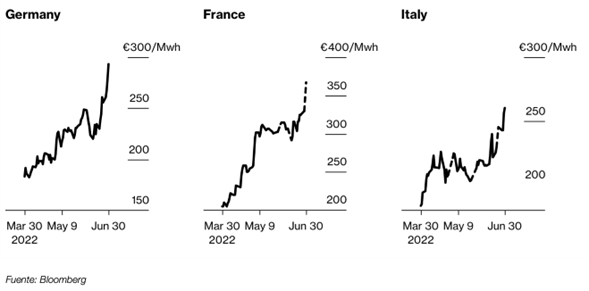

Es por ello que no se prevé una gran corrección del precio del gas a corto plazo, lo que está llevando a un tensionamiento en algunas de las principales economías mundiales, como la alemana, que, por poner un ejemplo, está en conversaciones para rescatar a la empresa de servicios públicos Uniper SE, que está perdiendo unos 30 millones de euros al día porque tiene que cubrir el gas ruso que falta con compras de gas a un precio superior en el mercado al contado.

Morgan Stanley ya prevé que toda la zona euro estará en recesión para finales de año

El aumento del precio del gas ha hecho que el precio de la electricidad para la entrega de 2023 se dispare en las principales economías europeas, lo que se suma a los riesgos de inflación y recesión.

Las economías emergentes tampoco se libran de las consecuencias del aumento del precio del gas. Pakistán, por ejemplo, construyó un sistema energético con GNL barato, ahora los apagones planificados son ya parte del día a día de diversas regiones. Además se ha ordenado a los centros comerciales y fábricas de las principales ciudades que cierren temprano. En Tailandia, se han frenado las importaciones de GNL debido al aumento de los precios, lo que podría poner al país en riesgo de escasez de combustible. Por último, Myanmar, que se encuentra en la cuerda floja políticamente hablando, detuvo las compras de gas a finales del año pasado, cuando los precios comenzaron a repuntar. India y China también han reducido las importaciones.

Los próximos meses serán clave para el devenir económico y energético de Europa, a diferencia del petróleo, la demanda de gas está muy afectada por el clima en las principales áreas consumidoras, lo que, unido a su elevado coste de almacenamiento, provoca una marcada estacionalidad en su demanda.

Con la llegada del otoño y el invierno en el hemisferio norte veremos importantes variaciones en su precio en función de la evolución de acontecimientos como la guerra

Será la principal materia prima a seguir durante el próximo semestre y la que marcará el recorrido que pueden tener datos como la inflación o el crecimiento del PIB en la Zona Euro.