A finales del s. XX, entre 1997 y 2001, se gestó y estalló una de las últimas grandes burbujas vividas en los mercados financieros. Durante esos años tuvo lugar la llamada crisis de las puntocom, una burbuja que afectó a aquellas compañías de crecimiento que formaban parte de la llamada nueva economía, término acuñado por Brian Arthur para distinguir la economía basada en la fabricación y la economía basada en el conocimiento cuyos integrantes eran empresas como Yahoo, Amazon, WorldCom, Global Crossing y un largo etcétera de compañías, muchas de ellas arrolladas por el estallido de la burbuja.

Durante esos años el índice bursátil NASDAQ llegó a revalorizarse cerca de un 400% convirtiéndose en una alternativa real a índices tradicionales como el DowJones para muchos inversores. En marzo del año 2000, el NASDAQ llegó a su máximo de 5132 puntos para, posteriormente, sufrir una caída de hasta un 80% en septiembre de 2002, generando en las economías occidentales un periodo relativamente prolongado de recesión. No sería hasta más de 10 años después cuando el índice tecnológico americano pudo recuperar de nuevo los 5132 puntos.

Debemos tener en cuenta, además, que por aquel entonces las tasas de interés tanto en EE. UU. como en la zona euro estaban cercanas al 5% y a partir del año 2000 se produjo un paulatino descenso de estas tasas por parte de ambos bancos centrales. En lo referente a la inflación, nos encontramos en ambos casos con tasas de entre el 2% y el 3% de manera estable y sostenida. Se trataban, por lo tanto, de buenas condiciones para las compañías de crecimiento, pero ello no fue suficiente para evitar el pánico vendedor por parte de los inversores generando durante esos años caídas de hasta un 9% semanal.

A pesar de que durante esos años muchas compañías del sector desaparecieron o fueron absorbidas por otras, hubo algunas que consiguieron sobrevivir a la tormenta como Amazon o Apple y que hoy en día forman parte de los llamados FAANG Stocks. Se trata de grandes empresas tecnológicas que tienen un peso representativo en el S&P 500, pero más concretamente en el NASDAQ, aportando entre todas ellas un peso de alrededor de un 50%. Es por ello, que su rendimiento está estrechamente correlacionado con el del índice.

Los FAANG Stocks representan el 50% del peso del índice tecnológico Nasdaq

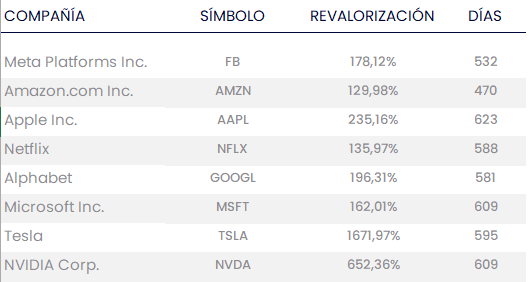

Aunque las siglas FAANG hacen referencia a Facebook (FB), Amazon (AMZN), Apple (AAPL), Netflix (NFLX) y Alphabet (GOOGL), podríamos incluir en esta categoría otras grandes compañías tecnológicas como Microsoft (MSFT), Tesla (TSLA) o NVIDIA (NVDA), que como vemos en la tabla, representan ese 50% de peso sobre el índice tecnológico americano.

Dichas compañías han experimentado subidas récord en el mercado impulsadas por el boom tecnológico y la pandemia, que a pesar de ser un evento perjudicial para la gran mayoría de compañías y de los mercados, ha sido significativamente beneficioso para compañías como AMZN o NFLX, ya que las cuarentenas han producido un aumento exponencial de suscriptores y clientes.

Veamos las revalorizaciones experimentadas por estas 8 compañías desde el inicio del confinamiento, el 20 de marzo de 2020, hasta sus máximos:

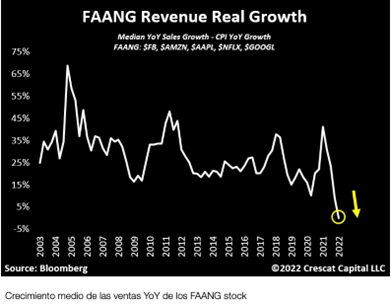

Estamos, por lo tanto, ante revalorizaciones récord en apenas dos años de compañías tecnológicas por las que han apostado los inversores debido a los servicios que han prestado y los resultados que han presentado durante el periodo de pandemia. Sin embargo, también se cree que puede haber un componente de “miedo a perder la oportunidad” (del inglés Fear Of Missing Opportunity), ya que, a pesar de que se trata de compañías solventes, consolidadas y líderes en sus respectivos sectores, la mayoría de datos fundamentales no dan lugar a un crecimiento tan poco orgánico como el que han experimentado estos últimos años. Por ejemplo, podemos ver que el crecimiento real de las ventas de los FAANG Stocks se encuentra en mínimos de hace años (véase gráfico inferior).

Datos como estos o la imposibilidad por parte de estas compañías de mantener el nivel de crecimiento de ingresos o clientes/suscriptores está provocando que, a pesar de estar presentando buenos resultados durante este inicio de 2022, los inversores estén empezando a ser conscientes de la sobrevaloración de estas compañías y se están produciendo ventas de forma masiva. El ejemplo más claro es NFLX, que acumula un -72,52% desde máximos, pero tenemos otros casos como FB con un -45,79% o NVDA, restando un -45,85% al máximo alcanzado a mediados del año 2021. Además, gráficamente, observamos tanto en NASDAQ como en los FAANG Stocks figuras de cambio de tendencia del estilo doble techo u hombro cabeza hombro.

En cuanto a la coyuntura macroeconómica actual, debemos destacar la situación de estanflación en la que nos encontramos, con tasas de interés cercanas a cero, altas tasas inflacionistas y bajos niveles de crecimiento. Por el momento, los principales gobiernos y bancos centrales de las grandes economías occidentales han optado por la subida de los tipos de interés para paliar la inflación, política monetaria restrictiva que limita el crecimiento y suele reducir el dinero destinado por parte de los agentes económicos a los mercados de renta variable.

¿Estamos, por lo tanto, ante una burbuja de las grandes tecnológicas similar a la de las puntocom?

Sin duda, las comparaciones son inevitables y las similitudes son obvias. Nos encontramos ante una situación macroeconómica menos favorable, el crecimiento experimentado por los FAANG Stocks a lo largo de estos últimos meses ha usado como combustible el cambio de hábitos surgido durante la pandemia y el aumento de renta disponible de las familias gracias a las políticas practicadas por la FED y el BCE y a que la mayoría de las actividades de ocio desaparecieron durante meses. Sin embargo, con la vuelta a la normalidad y el escenario macroeconómico actual, estas compañías están presentando altas volatilidades y van a experimentar correcciones bruscas a lo largo del cambio del ciclo económico. Por el momento, ya encontramos empresas como Peloton, fabricante de bicicletas estáticas para el hogar, que durante la pandemia pasó de cotizar en 26$ a los 153$, pero que, ahora, con la reapertura de los gimnasios y la oportunidad de volver a practicar deporte en exteriores, ha tenido que paralizar su producción por exceso de stock y ha sufrido una corrección de un 92%.

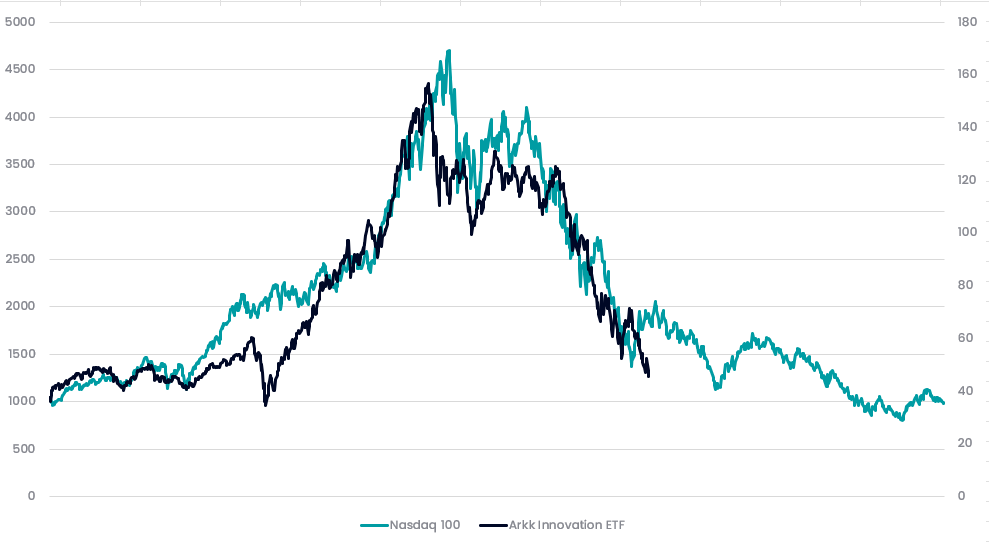

Para finalizar, podemos reflexionar sobre esta posible situación de burbuja comparando uno de los ETF con más éxito durante los años 2020 y 2021, el fondo de Cathie Wood, ARK Innovation, un fondo que trata de obtener su revalorización mediante la inversión en empresas que considera disruptivas y que, en la mayoría de casos, coincide con los FAANG Stocks. Podríamos considerarlo, por lo tanto, como un índice de referencia que agrupa este tipo de activos.

Veamos entonces una comparativa de su evolución vs. la evolución del NASDAQ durante el pinchazo de la burbuja.com.

Con esta sobreposición de ambos gráficos observamos una evidente correlación que debería mantenernos alerta durante los futuros meses para poder anticiparnos y posicionarnos ante correcciones de este tipo de activos.