Cuando una persona comienza en el mundo de las inversiones, a menudo se encuentra con el eterno debate entre dos estilos de gestión muy diferenciados, la gestión activa y la gestión pasiva. Podemos encontrar libros, estudios y defensores de ambos estilos que apoyan una estrategia de inversión basada en invertir en uno de los dos estilos. Lo cierto es que, aunque la gestión activa tiene una historia mucho más larga que la gestión pasiva, esta última ha visto incrementada el número de inversores a favor de este estilo, que se ha traducido en un aumento considerable del patrimonio gestionado bajo fondos y ETFs de gestión pasiva en los últimos años.

Incremento de patrimonio de ambos estilos de gestión en fondos y ETFs que invierten en EE.UU. en base 100. Fuente: Morningstar Direct y elaboración propia.

Incremento de patrimonio de ambos estilos de gestión en fondos y ETFs que invierten en EE.UU. en base 100. Fuente: Morningstar Direct y elaboración propia. Antes de entrar de lleno a analizar ambos estilos, es importante tener claro en qué consisten tanto el estilo de gestión pasiva como el estilo de gestión activa. La gestión activa se centra en obtener rentabilidades superiores a las de su índice de referencia. Para ello, los gestores que llevan a cabo este tipo de gestión seleccionan los activos que van a componer la cartera del fondo, mediante la utilización de análisis y estudios, seleccionando aquellos valores que creen que van a comportarse mejor en el futuro. La gestión pasiva, creada por John Bogle, fundador de Vanguard, una de las gestoras de inversión pasiva más grandes del mundo, busca replicar el comportamiento de un determinado índice. Para lograr este cometido, los gestores de este tipo de fondos compran todas las compañías que componen el índice al que quieren indexarse, y replican los pesos que tienen dichas compañías en el índice. Este tipo de estrategia hace que las comisiones que soportemos por invertir en un fondo se vean mucho más reducidas, ya que no es necesario costear la infraestructura necesaria para gestionar un fondo de manera activa, ya sea por los recursos destinados al análisis del mercado y de compañías, o por las comisiones que se pagan a los gestores por tratar de generar unas mayores rentabilidades que su índice de referencia. El estilo de gestión pasiva se fundamenta en la idea de que a largo plazo ningún gestor activo ha sido capaz de generar retornos superiores a los del mercado de forma consistente, por lo que la mejor alternativa es simplemente seguir la evolución de este indexándose a través de instrumentos de gestión pasiva. Pero ¿son estas suposiciones correctas? La respuesta varía dependiendo del mercado que analicemos. Para ello, nos vamos a centrar en dos de los mercados de Renta Variable principales, el americano y el europeo.

Mercado Americano

Si analizamos el comportamiento de ambos estilos de gestión en el mercado americano, podemos ver como claramente la gestión pasiva ha ganado en los últimos 20 años a la gestión activa. Este mercado ha gozado de una década alcista espectacular, lo cual ha beneficiado a los inversores pasivos, y queda demostrado como en un mercado tan competitivo como el americano, los gestores activos tienen unas mayores dificultades para mejorar los rendimientos obtenidos por el índice.

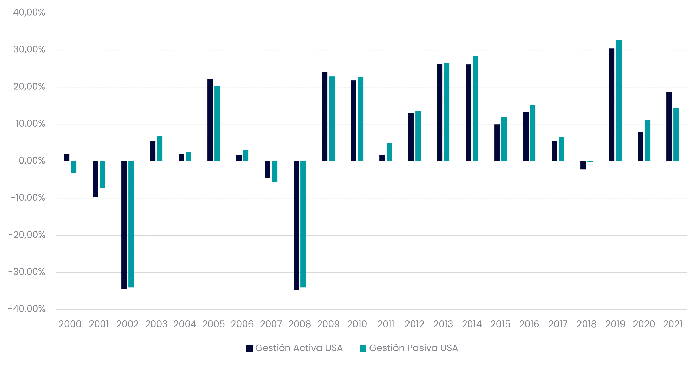

Rendimientos anuales obtenidos por la Gestión Activa y la Gestión Pasiva en EE.UU. Fuente: Morningstar Direct y elaboración propia.

Rendimientos anuales obtenidos por la Gestión Activa y la Gestión Pasiva en EE.UU. Fuente: Morningstar Direct y elaboración propia. En otras palabras, si hubiéramos invertido 10.000 euros en el mercado americano en cada uno de los estilos de gestión el 1 de enero de 2000, actualmente tendríamos aproximadamente 33.900 euros con fondos de inversión pasiva y 29.900 euros con fondos de gestión activa.

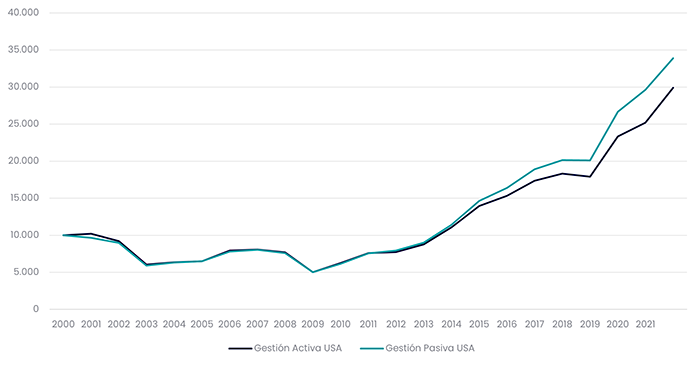

Rendimientos obtenidos por la Gestión Activa y la Gestión Pasiva en EE.UU. Inversión inicial de 10.000 euros. Fuente: Morningstar Direct y elaboración propia.

Rendimientos obtenidos por la Gestión Activa y la Gestión Pasiva en EE.UU. Inversión inicial de 10.000 euros. Fuente: Morningstar Direct y elaboración propia. Mercado Europeo

El mercado europeo, sin embargo, continúa siendo más reacio a la inversión pasiva. Actualmente este estilo de gestión agrupa en torno al 20% del total de patrimonio invertido en Europa, lo cual nos muestra una trayectoria ascendente, pero con bastante recorrido. Los mercados europeos han experimentado unos años de incertidumbre y de bajo crecimiento desde la crisis financiera. Esto ha hecho que los gestores activos, a través de la selección de activos, hayan sido capaces de generar unos mejores retornos que los productos de gestión pasiva.

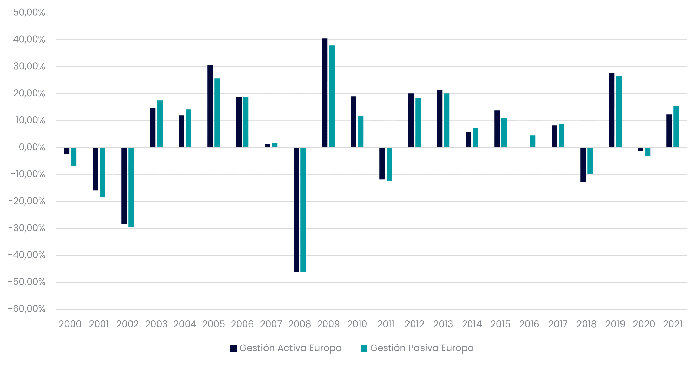

Rendimientos anuales obtenidos por la Gestión Activa y la Gestión Pasiva en Europa. Fuente: Morningstar Direct y elaboración propia.

Rendimientos anuales obtenidos por la Gestión Activa y la Gestión Pasiva en Europa. Fuente: Morningstar Direct y elaboración propia. Visto de otra manera, si hubiéramos invertido 10.000 euros en el mercado europeo en cada uno de los estilos de gestión el 1 de enero de 2000, actualmente tendríamos aproximadamente 19.700 euros con fondos de inversión pasiva y 22.300 euros con fondos de gestión activa.

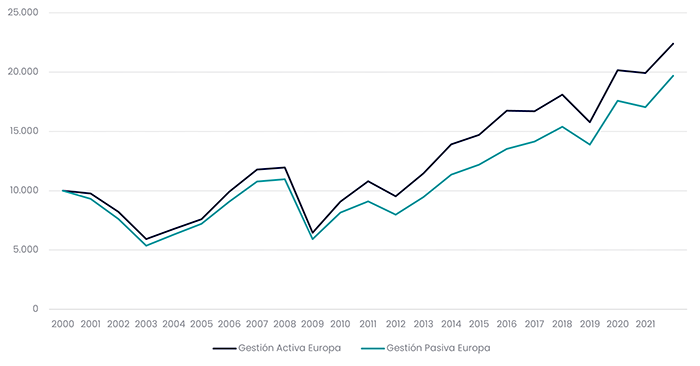

Rendimientos obtenidos por la Gestión Activa y la Gestión Pasiva en Europa. Inversión inicial de 10.000 euros. Fuente: Morningstar Direct y elaboración propia.

Rendimientos obtenidos por la Gestión Activa y la Gestión Pasiva en Europa. Inversión inicial de 10.000 euros. Fuente: Morningstar Direct y elaboración propia. Conclusiones

Ambos estilos de gestión gozan de ventajas e inconvenientes. A través de la gestión pasiva podemos reducir los costes totales de nuestra cartera, además de ahorrar tiempo en la selección de productos. Sin embargo, podemos perdernos determinados momentos del mercado que beneficien a unos sectores o estilos de gestión determinados (energías limpias, value…). A través de la gestión activa, estamos incurriendo en unos mayores costes, pero ese coste extra puede hacer que nuestro fondo nos aporte unas rentabilidades superiores. Además, la gestión activa nos permite tomar unas mayores exposiciones a determinados sectores, temáticas o estilos que consideremos que pueden funcionar bien en el medio-largo plazo. El riesgo de este estilo es que el gestor no sea capaz de batir al mercado, lo cual nos estaría haciendo incurrir en un coste de oportunidad. Queda demostrado como los dos estilos funcionan bien dependiendo de la zona geográfica o del momento del mercado, es por ello por lo que no es posible decantarse por un único estilo, si no que es recomendable utilizar ambos estilos en la construcción de nuestras carteras.

En GVC Gaesco ponemos a disposición de nuestros clientes una gran variedad de fondos y ETFs que siguen ambos estilos de gestión, para que pueda construir la cartera que mejor se adapte a sus necesidades.

Aviso legal: se encuentra a disposición de los usuarios en la Web un informe completo para cada Fondo de Inversión en el que podrá encontrar, entre otras, información respecto a rentabilidades históricas obtenidas con anterioridad a un cambio sustancial de la política de inversión de la IIC, series de rentabilidades históricas anualizadas, detalle de los riesgos asociados a la inversión en IIC, …. Los fondos de inversión implican determinados riesgos (de mercado, de crédito, de liquidez, de divisa, de tipo de interés, etc.), todos ellos detallados en el Folleto y en el documento de Datos Fundamentales para el Inversor (DFI). La naturaleza y el alcance de los riesgos dependerán del tipo de fondo, de sus características individuales, de la divisa y de los activos en los que se invierta el patrimonio del mismo. En consecuencia, la elección entre los distintos tipos de fondos debe hacerse teniendo en cuenta el deseo y la capacidad de asumir riesgos del inversor, así como sus expectativas de rentabilidad y su horizonte temporal de inversión.

La información contenida en el site tiene finalidad meramente ilustrativa y no constituye ni una oferta de productos y servicios, ni una recomendación u oferta de compra o de venta de valores ni de ningún otro producto de inversión, ni un elemento contractual. Tampoco supone asesoramiento legal, fiscal, ni de otra clase y su contenido no debe servir al usuario para tomar decisiones o realizar inversiones. Los fondos de inversión pueden ser productos de riesgo elevado y que no resultan adecuados para todos los clientes, por consiguiente, no pretende inducir al usuario a operaciones inadecuadas mediante la puesta a su disposición de servicios o accesos a operaciones y mercados que no responden a su perfil de riesgo. Las rentabilidades pasadas no garantizan en modo alguno los resultados futuros. La tributación de los rendimientos obtenidos por partícipes dependerá de la legislación fiscal aplicable a su situación personal y puede variar en el futuro.