Tradicional uso por parte de los inversores

Una cartera compuesta por un 50% de renta fija y un 50% de renta variable siempre ha sido de las más utilizadas por los inversores gracias al equilibrio que aportaban entre la rentabilidad que se buscaba y el riesgo que se estaba dispuesto a asumir.

Para aquellos inversores asentados solo en productos de renta fija o con una exposición muy pequeña a renta variable que al final derivaba en que con el contexto actual apenas generaban intereses, el resultado era una pérdida de poder adquisitivo y finalmente no conseguían ese objetivo de preservación del capital, dar el paso a este perfil moderado de cartera podía resultar interesante sin asumir un nivel excesivo de riesgo.

Y para aquellos inversores con el objetivo de una inversión equilibrada, este reparto equitativo de los activos en su cartera les aportaba comodidad y tranquilidad de cara a su patrimonio.

Ahora bien, ¿este asset allocation para la cartera de verdad es el óptimo de acuerdo con la relación rentabilidad-riesgo o existen otras posibilidades para el inversor que la mejoren?

Entorno Económico

Por un lado, debemos tener siempre presente el entorno económico en el que nos encontramos porque éste influye en el comportamiento de los distintos activos que conforman nuestra cartera.

Así pues, el contexto reciente de tipos de interés bajos y programas de compra masiva de bonos que se ha visto intensificado por la respuesta a la crisis derivada de la pandemia ha dificultado el atractivo del rendimiento que paga la renta fija en los tramos de mayor calidad crediticia.

A su vez, uno de los mayores paquetes de estímulos fiscales y monetarios que jamás se hayan visto han favorecido una recuperación económica más rápida de lo previsto, lo cual, sumado a otros efectos como los cuellos de botella en los suministros, la demanda de materias primas y el ahorro de las familias han devuelto al tablero una variable muy importante como la inflación que influye en la renta fija y en la renta variable.

¿Está justificado el rendimiento ajustado al riesgo de estas carteras?

Por el otro lado, debemos considerar hasta qué punto ha contribuido a la rentabilidad ajustada al riesgo esta distribución de la cartera 50-50.

Para ello, y dejando claro que rentabilidades pasadas no garantizan rentabilidades futuras, vamos a observar el comportamiento que hubiesen tenido cuatro carteras muy similares donde la única diferencia va a ser que en cada una de ellas variará un 10% del asset allocation (un peso relativamente pequeño sobre el total) entre las distintas clases de activo para analizar todas las posibilidades.

Para no sesgar los resultados con la gestión realizada, las carteras van a componerse de índices globales que representen cada uno de los tipos de activo que se consideran salvo la parte de Alternativos por la falta de datos de los índices que representan esta categoría en cuyo caso se utilizará un fondo aleatorio dentro de la categoría Morningstar “Multi-Strategy”.

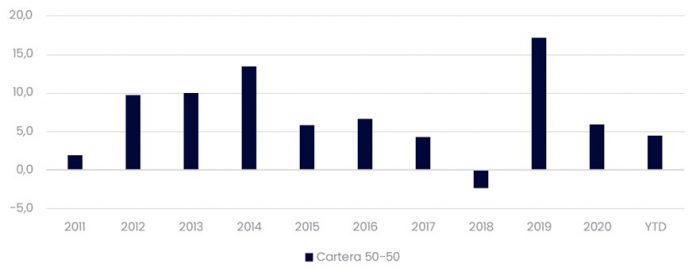

Primera Cartera “50% Renta Fija – 50% Renta Variable”:

Cartera equilibrada de referencia que se estudia en este artículo.

Rentabilidades anuales de la cartera 50% RF – 50% RV Datos de rentabilidad a fecha: 25/06/2021 Fuente: Morningstar Direct y Elaboración Propia

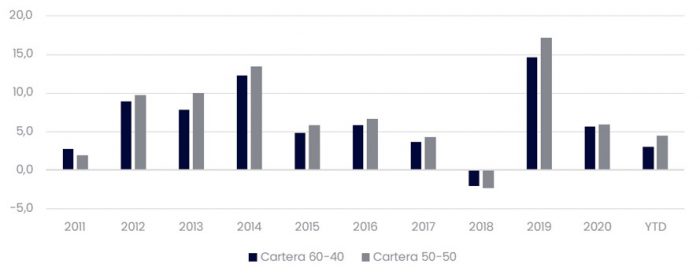

Segunda Cartera “60% Renta Fija – 40% Renta Variable”:

Damos un mayor peso a la parte de renta fija, un activo con menor riesgo y orientamos la cartera hacia un perfil un poco más moderado-conservador.

Rentabilidades anuales de la cartera 60% RF – 40% RV frente a la 50% RF – 50% RV Datos de rentabilidad a fecha: 25/06/2021 Fuente: Morningstar Direct y Elaboración Propia

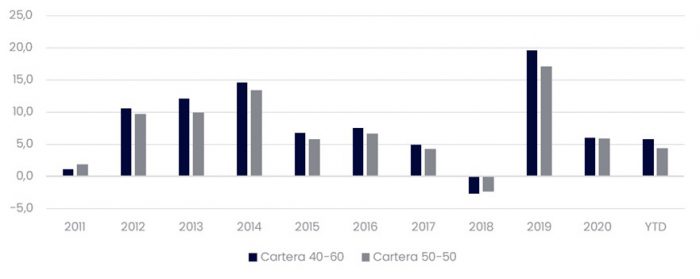

Tercera Cartera “40% Renta Fija – 60% Renta Variable”:

Damos un mayor peso a la parte de renta variable, un activo con mayor riesgo y orientamos la cartera hacia un perfil un poco más moderado-dinámico.

Rentabilidades anuales de la cartera 40% RF – 60% RV frente a la 50% RF – 50% RV Datos de rentabilidad a fecha: 25/06/2021 Fuente: Morningstar Direct y Elaboración Propia

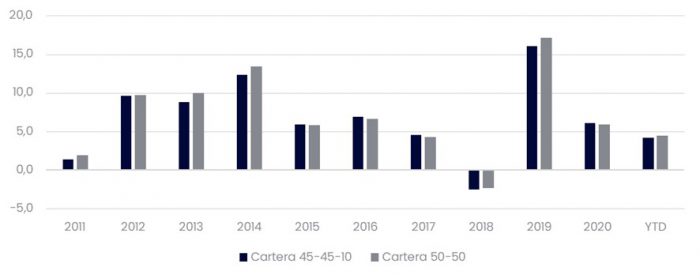

Cuarta Cartera “45% Renta Fija – 45% Renta Variable – 10% Alternativos”:

Se mantiene el reparto equitativo entre renta fija y renta variable, pero se disminuye un 5% cada uno y ese 10% se destina a estrategias alternativas o de retorno absoluto.

Rentabilidades anuales de la cartera 45% RF – 45% RV – 10% Alternativos frente a la 50% RF – 50% RV Datos de rentabilidad a fecha: 25/06/2021 Fuente: Morningstar Direct y Elaboración Propia

Conclusión

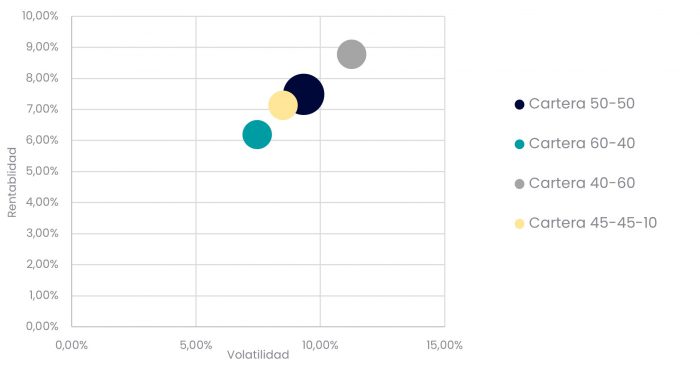

Una vez observado el comportamiento de las cuatro carteras, vemos que es directamente proporcional la relación de aumento de riesgo vía incremento de peso en renta variable con el rendimiento anual que obtiene cada una. Sin embargo, vemos que una cartera que introduce estrategias alternativas o de retorno absoluto genera unos retornos similares e incluso superiores a la cartera 50-50, reduce la volatilidad y, en definitiva, aporta un valor añadido.

Relación rentabilidad-riesgo de las distintas carteras según su asset allocation Fechas: Últimos 5 años, del 26/06/2016 al 25/06/2021 Fuente: Morningstar Direct y Elaboración propia

Diversificación

Como muestra la última cartera, a la hora de realizar la distribución de pesos entre las distintas clases de activo que conforman la cartera, el inversor ha de tener presente el concepto de diversificación.

A veces para reducir el riesgo no es tanto el tipo de activo en el que se invierta el dinero sino la correlación que tengan los activos entre sí, esto significa que los movimientos que realicen desviándose de la media sean proporcionales en la misma dirección o en la dirección contraria siendo este último caso el que ayuda a diversificar una cartera y minimizar el riesgo (cuanto más lejos de “1”, mejor).

Matriz de Correlaciones entre las distintas clases de activo representadas en índices globales Fechas: 01/07/2011 al 31/05/2021 Fuente: Morningstar Direct y Elaboración propia

En la plataforma de Fondos de GVC Gaesco podrá encontrar el fondo de las distintas clases de activo que se mencionan en el artículo que mejor se adapte a su perfil entre los fondos de nuestra gestora GVC Gaesco Gestión y otras 137 de las principales gestoras internacionales.

De esta manera podrá adaptar su cartera al entorno y perfil de riesgo que mejor se ajuste a sus necesidades y objetivos.

Aviso legal: se encuentra a disposición de los usuarios en la Web un informe completo del Fondo de Inversión en el que podrá encontrar, entre otras, información respecto a rentabilidades históricas obtenidas con anterioridad a un cambio sustancial de la política de inversión de la IIC, series de rentabilidades históricas anualizadas, detalle de los riesgos asociados a la inversión en IIC, …. Los fondos de inversión implican determinados riesgos (de mercado, de crédito, de liquidez, de divisa, de tipo de interés, etc.), todos ellos detallados en el Folleto y en el documento de Datos Fundamentales para el Inversor (DFI). La naturaleza y el alcance de los riesgos dependerán del tipo de fondo, de sus características individuales, de la divisa y de los activos en los que se invierta el patrimonio del mismo. En consecuencia, la elección entre los distintos tipos de fondos debe hacerse teniendo en cuenta el deseo y la capacidad de asumir riesgos del inversor, así como sus expectativas de rentabilidad y su horizonte temporal de inversión.

La información contenida en el site tiene finalidad meramente ilustrativa y no constituye ni una oferta de productos y servicios, ni una recomendación u oferta de compra o de venta de valores ni de ningún otro producto de inversión, ni un elemento contractual. Tampoco supone asesoramiento legal, fiscal, ni de otra clase y su contenido no debe servir al usuario para tomar decisiones o realizar inversiones. El fondo de inversión al que hace referencia es un producto de riesgo elevado y que no resulta adecuado para todos los clientes, por consiguiente no pretende inducir al usuario a operaciones inadecuadas mediante la puesta a su disposición de servicios o accesos a operaciones y mercados que no responden a su perfil de riesgo. Las rentabilidades pasadas no garantizan en modo alguno los resultados futuros. La tributación de los rendimientos obtenidos por partícipes dependerá de la legislación fiscal aplicable a su situación personal y puede variar en el futuro.