En la actualidad, desde la aparición de la COVID-19, es cada vez más habitual ver cómo los mercados financieros son especialmente sensibles a noticias macroeconómicas y/o de índole geopolítica que generan incertidumbre. La percepción de los inversores se centra en el ruido del corto plazo, viéndose sesgada por este tipo de noticias y contribuyendo a reacciones fuertes de los mercados.

Ahora bien, desde el punto de vista de la toma de decisiones de un inversor ¿Cómo medimos esa incertidumbre y cómo se puede interpretar de cara a los movimientos que puedan experimentar los mercados?

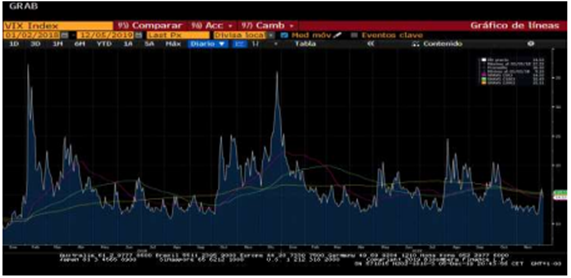

La manera de medir la incertidumbre existente en los mercados financieros es a través de lo que se conoce con el nombre de “Índices o indicadores de volatilidad” y tenemos como el ejemplo más conocido el “VIX” en EE. UU. (apodado el “indicador del miedo”) y su homólogo europeo el “VSTOXX”. Estos índices lo que muestran es la volatilidad implícita del mercado, concretamente sobre el índice más representativo de la zona geográfica que se mida (VIX sobre el S&P 500 y VSTOXX sobre el Euro Stoxx 50), obtenida para periodos de 30 días desde el día en que se observe la cotización de dichos indicadores. Es decir, es una señal de las fluctuaciones esperadas del mercado por los propios participantes de este en un periodo de un mes.

Así pues, para interpretar estos índices, hay tres niveles clave:

- Indicador de volatilidad entre 0 y 20: hay poca volatilidad en el mercado, se considera que está más estable y no se esperan fluctuaciones bruscas. Confianza como rasgo común entre los inversores.

- Indicador de volatilidad entre 20 y 30: aumenta la volatilidad, se esperan unas mayores fluctuaciones en el mercado por diversos motivos que entren en juego. Preocupación por parte de los inversores.

- Indicador de volatilidad entre 30 y 100: se observa una volatilidad elevada, se esperan fuertes variaciones en los mercados bursátiles. “Pánico” como sentimiento generalizado en los inversores.

Una vez conocidos los niveles en que se mueven estos índices de volatilidad, es necesario entender cómo afecta el valor al que coticen al comportamiento de los mercados. Básicamente porque desde un punto de vista estadístico, en función de la volatilidad, los valores o índices “pueden” fluctuar dentro de un rango, habiendo un “límite teórico” superior e inferior que indica lo “máximo” y “mínimo” que podría moverse dependiendo del nivel del índice de volatilidad.

Así pues, cuanto más alto sea el índice de volatilidad, más amplios y bruscos pueden ser los movimientos del mercado afectando con ello a la valoración de las carteras de los inversores, tanto si es positivo como si es negativo.

Gráfico que muestra la cotización del VIX y su fluctuación.

Gráfico que muestra la cotización del VIX y su fluctuación.

Fuente: Bloomberg.

Una vez conocemos cómo puede un inversor medir la volatilidad del mercado y teniendo en cuenta que se espera que ésta se mantenga a lo largo de 2022 dado el contexto actual de inflación “permanentemente” transitoria alta, cuellos de botella en los suministros, altos precios de materias primas y energía más las decisiones de los bancos centrales en cuanto a la política monetaria y el conflicto geopolítico entre Ucrania y Rusia, ¿Cómo influye en el proceso de toma de decisiones de inversión?

De cara a un inversor con un horizonte de medio-largo plazo que quiera preservar y/o incrementar su patrimonio, tiene que ser consciente de los niveles de volatilidad del mercado a través de los indicadores comentados, pero no debe basar sus decisiones en ellos porque lo más probable es que acabe perjudicando su inversión.

Es normal tener cierta preocupación ante una alta incertidumbre que genera volatilidad y más difícil aun abstraerse del ruido del corto plazo. Pero la mejor manera en la que un inversor puede abordar un entorno así es centrándose en el largo plazo, invertir de acuerdo con su perfil de riesgo y diversificar la cartera para tratar de reducir la volatilidad de la cartera.

Mister Market es un esquizofrénico en el corto plazo, pero recupera su cordura en el largo plazo

Benjamin Graham

En la plataforma de Fondos de GVC Gaesco podrá encontrar el fondo que mejor se adapte a su perfil para construir su cartera diversificada de acuerdo con sus necesidades y objetivos y con el que usted se sienta más cómodo, entre los fondos de nuestra gestora GVC Gaesco Gestión y otras 137 de las principales gestoras internacionales.

Aviso legal: se encuentra a disposición de los usuarios en la Web un informe completo para cada Fondo de Inversión en el que podrá encontrar, entre otras, información respecto a rentabilidades históricas obtenidas con anterioridad a un cambio sustancial de la política de inversión de la IIC, series de rentabilidades históricas anualizadas, detalle de los riesgos asociados a la inversión en IIC, …. Los fondos de inversión implican determinados riesgos (de mercado, de crédito, de liquidez, de divisa, de tipo de interés, etc.), todos ellos detallados en el Folleto y en el documento de Datos Fundamentales para el Inversor (DFI). La naturaleza y el alcance de los riesgos dependerán del tipo de fondo, de sus características individuales, de la divisa y de los activos en los que se invierta el patrimonio del mismo. En consecuencia, la elección entre los distintos tipos de fondos debe hacerse teniendo en cuenta el deseo y la capacidad de asumir riesgos del inversor, así como sus expectativas de rentabilidad y su horizonte temporal de inversión.

La información contenida en el site tiene finalidad meramente ilustrativa y no constituye ni una oferta de productos y servicios, ni una recomendación u oferta de compra o de venta de valores ni de ningún otro producto de inversión, ni un elemento contractual. Tampoco supone asesoramiento legal, fiscal, ni de otra clase y su contenido no debe servir al usuario para tomar decisiones o realizar inversiones. Los fondos de inversión pueden ser productos de riesgo elevado y que no resultan adecuados para todos los clientes, por consiguiente, no pretende inducir al usuario a operaciones inadecuadas mediante la puesta a su disposición de servicios o accesos a operaciones y mercados que no responden a su perfil de riesgo. Las rentabilidades pasadas no garantizan en modo alguno los resultados futuros. La tributación de los rendimientos obtenidos por partícipes dependerá de la legislación fiscal aplicable a su situación personal y puede variar en el futuro.