El Fondo GVC Gaesco Oportunidad Empresas Inmobiliarias, FI*, representa un claro ejemplo de diversificación para tener presente a la hora de diseñar las propuestas de inversión, teniendo en cuenta, por supuesto, las preferencias, el perfil inversor y las necesidades del cliente.

A continuación os expongo las principales características.

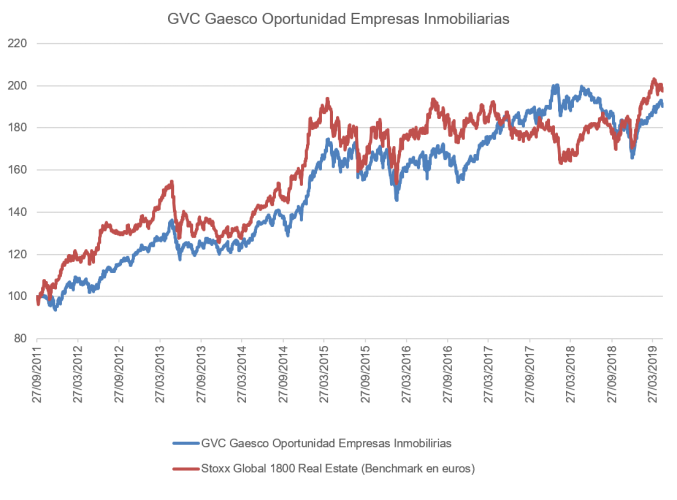

Comportamiento

Con 7,6 años de vida, estamos ante un Fondo que acumula una rentabilidad total del 91,3%, cerca de sus máximos históricos de junio de 2018, y una rentabilidad anualizada del 8,9%, algo por debajo que el benchmark en euros, que como hemos reiterado varias veces, aprovecha la apreciación continuada del dólar, que siempre le favorecerá. Aun así, en rentabilidad / riesgo (sharpe), estamos mejor que el índice.

- Rentabilidad acumulada: 92%

- Fecha de lanzamiento: 29/09/2011

- Promedio anual: 12,0%

- CARG: 8,9%

Composición de la cartera

La cartera actual, con 34 valores, ha variado poco. Simplemente hemos realizado pequeños ajustes de ponderación.

Las 10 primeras posiciones suman el 52% del patrimonio, y se mueven en un rango del 7,6% al 3,6% del patrimonio.

| Valor | % Patrimonio |

| CELLNEX TELECOM SA | 7,6 |

| IWG PLC | 7,3 |

| QUABIT INMOBILIARIA SA | 6,1 |

| EQUINIX INC | 5,8 |

| MODERN LAND CHINA CO LTD | 5,0 |

| UNITE GROUP PLC | 4,7 |

| GLADSTONE LAND CORP | 4,5 |

| STORE CAPITAL CORP | 3,8 |

| ALSTRIA OFFICE REIT-AG | 3,7 |

| CBRE GROUP INC – A | 3,6 |

Ponderamos especialmente la promoción, tanto en China como España (Modern Land China y Quabit), las oficinas en Alemania (Alstria) y la gestión flexible de éstas, principalmente en UK y resto de Europa (IWG), mientras estamos creando posición también en Servcorp (2.7%) su homólogo en Australia y continente asiático. Mantenemos todavía, de forma estructural, la inversión en brokers y gestores globales como (CBRE y Jones Lang LaSalle) y tenemos también una generosa exposición en lo que se consideraría REITs especializados, entre ellos:

- Unite: Residencias estudiantiles en el R.U.

- Gladstone Land: Arrendamiento de tierras para el cultivo de hortalizas y fruta.

- Cellnex: Proxi de los REIT americanos de torres de telecomunicación, en la que hemos reducido el peso.

- Equinix: El mayor REIT especialista en la gestión de centros de datos, y

- Store Capital: REIT que invierte en edificios singulares de un solo inquilin como pueden ser las cadenas de restaurantes, supermercados, centros de salud o educación con la característica que ellos tienen su propia herramienta de rating.

El resto de la cartera la componen varios títulos, con elevado peso en centros comerciales, que nos ha lastrado la rentabilidad relativa respecto a comparables. También invertimos en residencial, oficinas y algún generalista.

| Valor | % Cartera |

| INMOBILIARIA DEL SUR SA | 3,04 |

| SERVCORP LTD | 2,83 |

| DEUTSCHE WOHNEN SE | 2,65 |

| ATRIUM EUROPEAN REAL ESTATE | 2,51 |

| CITYCON OYJ | 2,43 |

| ORPEA | 2,15 |

| GLP J-REIT | 2,12 |

| DEUTSCHE EUROSHOP AG | 1,99 |

| JONES LANG LASALLE INC | 1,89 |

| MITSUI FUDOSAN CO LTD | 1,83 |

| INMOBILIARIA COLONIAL SOCIMI | 1,64 |

| SIMON PROPERTY GROUP INC | 1,64 |

| SL GREEN REALTY CORP | 1,58 |

| LAR ESPANA REAL ESTATE SOCIM | 1,48 |

| BR MALLS PARTICIPACOES SA | 1,46 |

| LEOPALACE21 CORP | 1,29 |

| TOKYO TATEMONO CO LTD | 1,22 |

| UNIBAIL-RODAMCO-WESTFIELD | 1,21 |

| GAZIT GLOBE LTD | 1,09 |

| DEMIRE DT MTS REAL ESTATE AG | 1,04 |

| SONAE SIERRA BRASIL SA | 0,83 |

| IGUATEMI EMP DE SHOPPING | 0,80 |

| GLOBE TRADE CENTRE SA | 0,42 |

Futuro

Como hemos transmitido siempre y a nivel estructural, este es un Fondo para diversificar la cartera con exposición a REITs e inmobiliarias, y debería pesar entre un 15% y un 20% dependiendo del perfil inversor, dado que es un activo que descorrelaciona con otra serie de activos y a diferencia del inmobiliario directo, proporciona liquidez cuasi inmediata. Además, para los que gusten, tienen la opción dividendo, es decir, con rescate de principal, como otros fondos de la casa.

A nivel táctico, recordar que:

- La compresión de yields se ha agotado en la mayoría de mercados, queda algún segmento y país donde aún podríamos seguir viendo este efecto en 2019-20.

- Hay espacio para el incremento de rentas en segmentos y países, o ciudades, concretas.

- Las alternativas de inversión es la que es y el spread respecto a los bonos a 10 años está en máximos en la mayoría de casos. Esto da margen a la inversión en inmuebles y puede durar más de lo que algunos piensan. La compra de Terreis a una yield del 2,7% por parte de un fondo suizo, lo deja entrever.

- Nuestra gestión nos obliga a buscar valor y aportarlo para conseguir un rendimiento diferencial al que aporta la compra de un activo directo y si podemos, la que aporta instrumento un indexado.

Riesgo 5/7. Este número es indicativo del riesgo del producto, siendo 1/7 indicativo del menor riesgo y 7/7 de mayor riesgo

Aviso legal: se encuentra a disposición de los usuarios en la Web un informe completo del Fondo de Inversión en el que podrá encontrar, entre otras, información respecto a rentabilidades históricas obtenidas con anterioridad a un cambio sustancial de la política de inversión de la IIC, series de rentabilidades históricas anualizadas, detalle de los riesgos asociados a la inversión en IIC, …. Los fondos de inversión implican determinados riesgos (de mercado, de crédito, de liquidez, de divisa, de tipo de interés, etc.), todos ellos detallados en el Folleto y en el documento de Datos Fundamentales para el Inversor (DFI). La naturaleza y el alcance de los riesgos dependerán del tipo de fondo, de sus características individuales, de la divisa y de los activos en los que se invierta el patrimonio del mismo. En consecuencia, la elección entre los distintos tipos de fondos debe hacerse teniendo en cuenta el deseo y la capacidad de asumir riesgos del inversor, así como sus expectativas de rentabilidad y su horizonte temporal de inversión.

La información contenida en el site tiene finalidad meramente ilustrativa y no constituye ni una oferta de productos y servicios, ni una recomendación u oferta de compra o de venta de valores ni de ningún otro producto de inversión, ni un elemento contractual. Tampoco supone asesoramiento legal, fiscal, ni de otra clase y su contenido no debe servir al usuario para tomar decisiones o realizar inversiones. El fondo de inversión al que hace referencia es un producto de riesgo elevado y que no resulta adecuado para todos los clientes, por consiguiente no pretende inducir al usuario a operaciones inadecuadas mediante la puesta a su disposición de servicios o accesos a operaciones y mercados que no responden a su perfil de riesgo. Las rentabilidades pasadas no garantizan en modo alguno los resultados futuros. La tributación de los rendimientos obtenidos por partícipes dependerá de la legislación fiscal aplicable a su situación personal y puede variar en el futuro.

* Datos del Fondo: GVC GAESCO OPORTUNIDAD EMPRESAS INMOBILIARIAS, FI; ISIN: ES0143628008; Entidad Gestora: GVC Gaesco Gestión, SGIIC, SA; Entidad Depositaria: BNP PARIBAS Securities Services; Entidad Comercializadora: GVC Gaesco Valores S.V., S.A.

Publicidad